企业分立过程中的房地产过户,涉及哪些税收?

2018-06-28 11:34:00 来源:贝斯哲微信公众号 点击:

先来看一下,企业分立时房地产过户会有哪些情形。

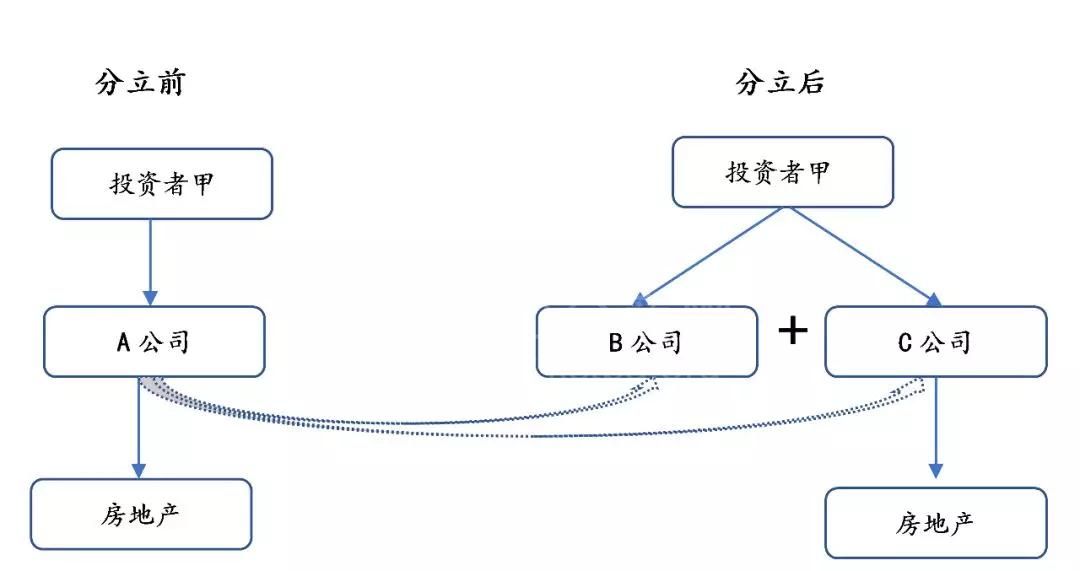

根据《公司法》规定,企业分立有新设分立与派生分立两种方式:

所谓新设分立,即原公司法律主体资格消灭而新设两个及以上的具有法人资格的公司。

新设分立方式中,分立后 A公司不复存在,而分化为B与C两个主体,原A公司名下的房地产决定由C公司拥有。在此情形下,房地产须办理由A转至C的过户手续。

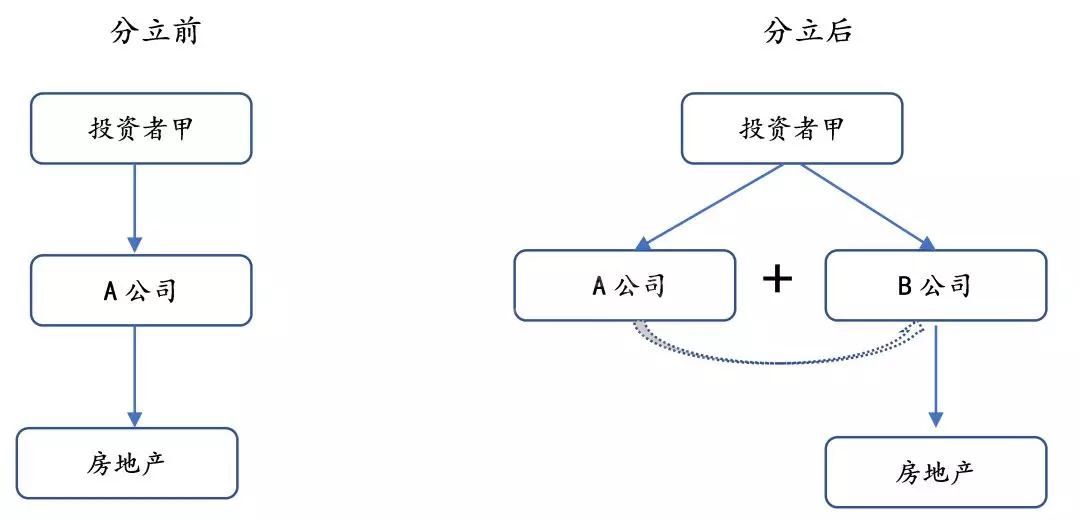

派生分立则指,原公司法律主体仍存在,但将其部分业务划出去另设一个新公司。

派生分立方式中,A公司仍然存在,但公司決定将A名下的房地产归属为新派生后的B公司持有。为此房地产须办理由A转至B的过户手续。

一、土地增值税——暂不征收

根据财税(2018)57号《关于继续实施企业改制重组有关土地增值税政策的通知》第三条:“按照法律规定或者合同约定,企业分设为两个或两个以上与原企业投资主体相同的企业,对原企业将房地产转移、变更到分立后的企业,暂不征收土地增值税。”

上述分立方式中,无论是新设分立还是派生分立,分立后的企业投资方并未发生变化,均为投资者甲,故可适用57号文之规定。

二、增值税——不征收

根据国家税务总局公告2011年第13号《关于纳税人资产重组有关增值税问题的公告》规定:“纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。”

三、企业所得税

在企业所得税方面,新设分立还是派生分立要分开讨论。

(一)新设分立

在新设分立模式下,由于A公司主体消失,且将A公司所有资产、负债转移至B、C公司,A公司应进行清算,按照资产及负债的公允价值确认清算所得及损失,连同A公司可弥补亏损计算A公司清算所得。同时根据财税[2009]60号文规定,A公司累计未分配利润和累计盈余公积中按该股东所占股份比例计算的部分,应确认为股息所得,计算缴纳投资者甲的企业所得税。当然,若A公司亏损,则亏损不得结转至B、C公司。

此外,B、C公司接受的资产及负债应按公允价值确认计税基础,以便未来再次发生资产损失及负债收益时确认计税基数。比如A公司有土地,账面净值1000万,在分立后,土地转移至B公司,土地经评估后,公允价值为4000万,则B公司会计核算时账面确认1000万原值,但未来出售该土地时,计算企业所得税则按4000万确认扣除成本。当然,A公司在清算时,其土地部分应按4000万确认清算所得,减除账面1000万净值后缴纳清算企业所得税。

在新设分立情形下,并不符合财税[2009]59号所规定的特殊性税务处理。

(二)派生分立

派生分立模式下,可区分一般性税务处理及特殊性税务处理两种情形考虑。

1、特殊性税务处理

若可申请特殊性税务处理,则A公司分立出B公司后,两公司账面资产及负债均按账面数字确认计税基础,其中累计可弥补亏损也可按A、B公司资产比例由两公司分别继承,未分配利润部分也不必视同分配缴纳企业所得税,不动产增值部分也不会被要求缴企业所得税,当然,特殊性税务处理的条件还是十分严格的:

(1)具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的;

(2)企业分立后的连续12个月内不改变分立资产原来的实质性经营活动(A、B公司的经营活动均与原A公司的经营活动一致);

(3)取得股权支付的原主要股东,在分立后连续12个月内,不得转让所取得的股权(即投资者甲12个月内不得再次转让B公司股权);

(4)被分立企业所有股东按原持股比例取得分立企业的股权,分立企业和被分立企业均不改变原来的实质经营活动,且被分立企业股东在该企业分立发生时取得的股权支付金额不低于其交易支付总额的85%(即B公司账面所有者权益中实收资本金额不得低于所有者权益合计的85%)。

对于合理的商业目的是最为棘手的问题,若投资者甲为避税地纸上公司,则会被质疑为“不具备经济实质”,则无法申请特殊性税务处理。当然,若投资者甲在境内时,只要分立没有以减少任意一方纳税,则相对申请更加容易。

2、一般性税务处理

在一般性税务处理模式下,A公司由于将资产及负债转移到B公司,则应按公允价值确认资产负债转移的收益及损失,即若存在不动产,则应考虑增值部分的收益,减除A公司账面所有者权益后,视同对投资者甲的利润分配,由A公司代扣代缴企业所得税。B公司的账面净资产也应按评估值计算公司计税收益,减除B公司所有者权益后,视同对其的利润分配,由投资者甲缴纳企业所得税。

此外,若A公司原有可弥补亏损,则不得转由B公司继续弥补。

四、契税——不征收

根据财税〔2008〕175号《关于企业改制重组若干契税政策的通知》第四条:“企业依照法律规定、合同约定分设为两个或两个以上投资主体相同的企业,对派生方(如图2中的B)、新设方(如图1中的C)承受原企业土地、房屋权属,不征收契税。”

五、印花税

《财政部、国家税务总局关于企业改制过程中有关印花税政策的通知》(财税[2003]183号)第二条规定:“以合并或分立方式成立的新企业,其新启用的资金账簿记载的资金,凡原已贴花的部分可不再贴花,未贴花的部分和以后新增加的资金按规定贴花。”

受经济下行压力的影响,近年来部分企业不同程度出现了经营不善、厂房长期闲置的问题,企业因此希望通过对土地进行处置来活化资产。对于规模较大的地块,则希望能够通过分割的方式,化整为零分别交易。但由于土地使用涉及政府招商、产业聚集、建设规划等复杂因素,实务中要将现有土地分割成两块或三块并分别拥有自己的使用权证,可能性微乎其微。

不过,对于拥有两块土地使用权证的企业,如存在不同需求方,企业则不妨先以分立方式将地块分别归属分立后的企业持有,然后再考虑以股权转让给或作价出资等方式进行转移。但无论如何,企业分立相当于新公司设立与原公司的变更甚至注销,审批均需较长时间,建议企业应提早规划。

先来看一下,企业分立时房地产过户会有哪些情形。

根据《公司法》规定,企业分立有新设分立与派生分立两种方式: